ධනවාදය කියා කියන්නේ නිදහස් ගනුදෙනු. නිදහස් ගනුදෙනුවක් සිදු වෙන්නේ භාණ්ඩයකට හෝ සේවාවකට නිශ්චිත නිරපේක්ෂ වටිනාකමක් නැති නිසා. වටිනාකම පුද්ගලයාගෙන් පුද්ගලයාට වෙනස් වෙනවා. එක් අයෙකුට රුපියල් සීයක් වටින දෙයක් වෙනත් අයෙකුට රුපියල් දෙසීයක් වටින්න පුළුවන්. භාණ්ඩයකට හෝ සේවාවකට රුපියල් සීයක වටිනාකමක් දෙන පුද්ගලයෙක් එයටම රුපියල් දෙසීයක වටිනාකමක් දෙන පුද්ගලයෙක්ට ඒ භාණ්ඩය හෝ සේවාව රුපියල් එකසිය පණහකට විකිණුවහම දෙන්නටම රුපියල් පණහ බැගින් වාසි වෙලා.

නිදහස් ගණුදෙනුවක් සිදු වෙන හැම වෙලාවකම භාණ්ඩයක් එයට අඩු වටිනාකමක් දෙන අයෙකුගේ අතේ ඉඳලා වැඩි වටිනාකමක් දෙන කෙනෙකුගේ අතට මාරු වෙනවා. ඒ නිසා, සමස්තයක් ලෙස අගය එකතු වීමක් සිදු වෙනවා.

රටක ආර්ථිකයට කෘෂිකාර්මික, කාර්මික හා සේවා අංශ වල රැකියා කරන අය විසින් අගය එකතු කරනවා. ලංකාවේ සේවා අංශය ඇතුළේ සිට රටේ ආර්ථිකයට විශාල දායකත්වයක් සපයන කණ්ඩායම් දෙකක් ලෙස

ත්රිරෝද රථ සේවා සපයන්නන් හා කල්බදු පහසුකම් සේවා සපයන්නන් හඳුන්වන්න පුළුවන්.

ලංකාවේ ආර්ථිකයට ත්රිරෝද රථ සේවා සපයන්නන් විසින් සපයන දායකත්වය ගැන මා මීට පෙර වරින් වර පැහැදිලි කර තිබෙනවා.

ත්රිරෝද රථ සේවා සැපයීමේ ව්යාපාරයක් ආරම්භ කරන්න විශාල මානව ප්රාග්ධනයක් අවශ්ය වෙන්නේ නැහැ. ඉහළ අධ්යාපන මට්ටමක් නැති කෙනෙකුට වුනත් මාස ගණනක පුහුණුවකින් පස්සේ රියදුරු බලපත්රයක් ගන්න පුළුවන්. අවශ්ය භෞතික ප්රාග්ධනයත් වෙනත් කර්මාන්තයක් පටන් ගැනීම හා සැසඳූ විට මහා විශාල මුදලක් නෙමෙයි. එහෙත්, ලංකාවේ බොහෝ දෙනෙක්ට ඒ මුදල විශාල මුදලක්. ගොඩක් අය ත්රිරෝද රථයක් මිල දී ගන්න කල්බදු පහසුකම් යටතේ. ත්රිරෝද රථ වගේම ලංකාවේ බොහෝ දෙනෙක් බොහෝ විට වෙනත් ලොකු වාහනයක් මිල දී ගන්නේත් කල් බදු පහසුකම් යටතේ.

කල් බදු පහසුකම් යටතේ හෝ වාහන ණයක් අරගෙන වාහනයක් මිල දී ගන්න එක ඇමරිකාවේ වුවත් සාමාන්ය තත්ත්වයයි. අලුත් වාහනයක් මිල දී ගන්න අයගෙන් 85%ක් පමණම එය කරන්න මූල්ය පහසුකම් ලබා ගෙනයි. ඇමරිකාවේදී කල් බදු යන වචනය යෙදෙන්නේ ලංකාවේ අර්ථයෙන්ම නෙමෙයි. එය සමාන කළ හැක්කේ ලංකාවේදී වාහනයක් දිගුකාලීනව කුලියට ගැනීමටයි. ලංකාවේ කල් බදු පහසුකම් යටතේ වාහන මිල දී ගැනීම සමාන කළ හැක්කේ ඇමරිකාවේ වාහනය ඇපයට තබා වාහන ණයක් ලබා ගැනීමටයි. වැඩි දෙනෙක් වාහන මිල දී ගන්නේ දෙවන ක්රමයටයි.

ඇමරිකාවේදී වාහනයක් මිල දී ගන්නා කෙනෙකුට බොහෝ විට මූල්ය පහසුකම් සලසන්නේ අදාළ වාහන සමාගමෙන්මයි. ඔවුන් එය සෘජුවම හෝ වෙනත් මූල්ය සමාගමක් හා සම්බන්ධව කරන්න පුළුවන්. එසේ කිරීමෙන් වාහන නිපදවන සමාගමකට වගේම පාරිභෝගිකයින්ටත් වාසි සැලසෙනවා.

වාහන නිපදවීමේ කර්මාන්තය විශාල ස්ථිර පිරිවැයක් අවශ්ය කර්මාන්තයක්. ඕනෑම කෙනෙකුට ඕනෑම වෙලාවක වාහන හදන කර්මාන්තයක් ආරම්භ කරන්න බැහැ. ඒ සඳහා විශාල භෞතික ප්රාග්ධනයක්, මානව ප්රාග්ධනයක් වගේම තාක්ෂනය අවශ්යයි. ඒ නිසා, වාහන නිපදවීමේ කර්මාන්තය කතිපයාධිකාරී වෙළඳපොළක් වෙනවා මිස වී වගා කිරීමේ කර්මාන්තය වගේ තරඟකාරී වෙළඳපොළක් වෙන්නේ නැහැ. එය නිෂ්පාදන තාක්ෂණයේ ස්වභාවය හේතුවෙන් සිදු වන දෙයක් මිසක් වැරැද්දක් නෙමෙයි.

විශාල ස්ථිර ප්රාග්ධනයක් අවශ්ය කර්මාන්තයකට ආදායම් අඩු වුනා කියා ඊට සමානුපාතිකව වියදම් අඩු කරන්න බැහැ. ගෑස් ස්ටේෂන් එකක වගේනම් වෙළඳාම අඩු වෙන විට සේවකයින් අස් කරන්න පුළුවන්. නැවත අවශ්ය වෙන කොට බඳවා ගන්නත් පුළුවන්. වාහන හදන කර්මාන්තයක සේවකයින්ව ඒ විදිහට අස් කළොත් නැවත අවශ්ය වෙලාවට සේවකයෝ හොයා ගන්න එක පහසු වැඩක් නෙමෙයි. සේවකයින් අලුතෙන්ම ගත්තොත් ඒ අයව පුහුණු කරන්න කාලයක් යනවා. ඒ නිසා මේ වගේ කර්මාන්තයක සේවකයින් එක්ක දිගුකාලීන ගිවිසුමක් ගහන එක දෙපැත්තටම වාසියි.

සේවකයින් විතරක් නෙමෙයි. අවශ්ය අමුද්රව්ය සපයන සැපයුම්කරුවන් එක්කත් ඔය විදිහට ගිවිසුම් ගහන එක වාසියි. අවදානම් අඩුයි.

මේ විදිහට වාහන හදන සමාගමක සේවකයින්ගේ පඩිනඩි කොහොමටත් ගෙවන්නත් වෙනවානම්, අමුද්රව්ය කොහොමටත් මිල දී ගන්නත් වෙනවානම් වාහන නොහදා හිටියත් වියදම ලොකුවට අඩු වෙන්නේ නැහැ. නමුත්, මොකක් හෝ තාවකාලික තත්ත්වයක් නිසා හදන වාහන විකුණන්න තරම් ඉල්ලුමක් නැත්නම් මොකද වෙන්නේ.

වාහන නොහදා ඉන්නවාට වඩා ලාබයි වාහන හදලා ගොඩ ගහ ගන්න එක. කොයි වෙලාවක හරි විකුණන්න පුළුවන්. හදපු වාහන ගොඩ ගහගෙන ඉන්නවාට වඩා ලාබයි පස්සේ සල්ලි ගන්න හරි කාට හරි දීලා දාන එක. ඒ නිසා, ඔය වාහන හදන සමාගම් සමහර වෙලාවට අවුරුදු පහ හයකින් ගෙවන්න පොලී රහිත ණය දෙනවා. නමුත්, ඉල්ලුම තිබෙනවානම් පොලී රහිත ණය දෙන්න අවශ්ය නැහැ. කිසියම් පොලියකුත් අය කර ගන්න පුළුවන්.

ඔය පොලී අනුපාතය එහා මෙහා කිරීමෙන් ඉල්ලුම වැඩි වෙලාවට හදන වාහන ටික වෙනුවෙන් වැඩි මිලක් අය කර ගන්නත්, ඉල්ලුම අඩු වෙලාවට වාහන ටික කොහොම හරි විකුණ ගන්නත් අවස්ථාව ලැබෙනවා. වාහන ඉල්ලුමේ විචල්යතාව නිසා සිදු වන අවාසිය අඩු වෙනවා. වාහන ණයක් හෝ කල්බදු පහසුකමක් දෙන එකෙන් ප්රධාන වශයෙන්ම බලාපොරොත්තු වෙන්නේ හදන වාහන ටික විකුණාගන්න එක නිසා පොලී අය කිරීමේදී පාරිභෝගිකයාගේ අන්තිම සතේ දක්වා හූරා ගන්න අවශ්ය වෙන්නේ නැහැ. සාමාන්යයෙන් මේ පොලී අනුපාතික වෙනත් මූල්ය ආයතනයක් විසින් ලබා දෙන වාහන ණය වල පොලී අනුපාතික වලට වඩා වැඩි වෙන්නේ නැහැ.

වාහනයක් ණයට දුන්නහම තියෙන එක ප්රශ්නයක් වෙන්නේ ණය හරියට පියවයිද කියන එක. ක්රෙඩිට් ස්කෝර් එක පරික්ෂා කිරීමෙන් ණය ගන්න පුද්ගලයා විසින් ණය ආපසු නොගෙවන්න තිබෙන ඉඩකඩ ගැන අදහසක් ගන්න පුළුවන්. ක්රෙඩිට් ස්කෝර් එක ගොඩක් වැඩිනම් පොලියක් අය නොකළත් ප්රශ්නයක් නැහැ. ක්රෙඩිට් ස්කෝර් එක ගොඩක්ම අඩුනම් ණය දෙන එක ප්රතික්ෂේප කරන්න පුළුවන්. මැද හරියේනම් අවදානමට සරිලන පොලියක් අය කරන්න පුළුවන්. ක්රෙඩිට් ස්කෝර් එකට අමතරව රැකියාව, ආදායම් මට්ටම, අරන් තියෙන වෙනත් ණය වගේ දේවලුත් පරීක්ෂා කරලා බලන්න පුළුවන්.

අපි හිතමු වාහනයක විකිණුම් මිල ඩොලර් විසිපන්දාහක් කියලා. ඕකෙන් ඩොලර් පන්දාහක් වාහනය හදන සමාගමේ ලාබය කියමු. එතකොට වාහනය හදන්න ගිය වියදම ඩොලර් විසිදාහයි. දැන් ඔය වාහනේ මිල දී ගන්න වාහනය හදපු සමාගම විසින්ම කාට හරි ඩොලර් විසිපන්දාහක ණයක් දෙනවා. ණය මුදල ඩොලර් විසිපන්දාහක් වුනත් සමාගම ඇත්තටම ගන්නේ ඩොලර් විසිදාහක අවදානමක් පමණයි. ඒ මුදල ආපසු ලැබුණට පස්සේ ලැබෙන්න තිබෙන්නේ ලාබය. ඒ නිසා, වාහන ණය වෙනුවෙන් අඩු පොලියක් අය කළා කියා පාඩුවක් වෙන්නේ නැහැ. නමුත්, වෙනත් තෙවන පාර්ශ්වයක් විසින් ඩොලර් විසිපන්දාහක ණයක් දුන්නොත් එතැන ඩොලර් විසි පන්දාහකම අවදානමක් තිබෙනවා. ඒ නිසා, එයට සරිලන පොලියක් අය කරන්න වෙනවා. මේ වෙනස නිසා වාහනය හදන සමාගමට වාහන ණය වෙළඳපොළේ වෙනත් සමාගම් වලට නැති සාපේක්ෂව වාසියක් තියෙනවා.

මේ වසරේ පළමු කාර්තුවේදී (2020 Q1) අලුත් වාහනයක් මිල දී ගන්න ණය ලබා දීමේදී ඇමරිකාවේ විවිධ මූල්ය ආයතන විසින් අය කළ පොලී අනුපාතික වෙනස් වුනේ මේ විදිහටයි.

වාහන නිෂ්පාදකයින් - 2.76%

ණය සංගම් (credit union) - 3.22%

ජාතික බැංකු - 4.33%

ප්රාදේශීය බැංකු - 4.29%

ප්රජා බැංකු හා කුඩා බැංකු - 4.57%

අඩුම පොලියක් ලැබෙන්නේ වාහන නිෂ්පාදකයෙක්ගෙන් බව මෙයින් පැහැදිලි වෙනවා. බැංකුවකින් ණය ගන්නේ වාහන නිෂ්පාදකයෙක්ගෙන් ණය ලබා ගන්න බැරි වූ හෝ අඩු පොලියක් නොලැබුණු අය පමණයි. එහෙත්, පරණ වාහනයක් ගන්න කෙනෙකුට මේ විකල්පය නැහැ. ඔවුන්ට ණය ලබා ගන්න වෙන්නේ බැංකුවකින් හෝ ණය සංගමයකින්. වාහන නිෂ්පාදකයින් තරඟයේ නැති නිසාත්, වෙනත් හේතු නිසාත් පොලිය ටිකක් වැඩියෙන් ගෙවන්න වෙනවා.

මේ වසරේ පළමු කාර්තුවේදී (2020 Q1) පරණ වාහනයක් මිල දී ගන්න ණය ලබා දීමේදී ඇමරිකාවේ විවිධ මූල්ය ආයතන විසින් අය කළ පොලී අනුපාතික වෙනස් වුනේ මේ විදිහටයි.

ණය සංගම් (credit union) - 3.45%

ජාතික බැංකු - 5.02%

ප්රාදේශීය බැංකු - 5.10%

ප්රජා බැංකු හා කුඩා බැංකු - 5.50%

ලංකාවේ නිවාස ඒකක සීයකට වාහන තිබෙන්නේ විස්සක් පමණක් වුනත් ඇමරිකාවේ මේ ගණන 190ක් පමණ වෙනවා. ඒ කියන්නේ සාමාන්ය වශයෙන් හැම ගෙදරකම වාහන දෙයක් වගේ. දැනටම හැම ගෙදරකම වගේ වාහන තිබෙන නිසා වාහන හදන සමාගම් අළුතෙන් හදන වාහන විකුණ ගන්නනම් අළුත් වාහන වල පරණ වාහන වල නැති මොනවා හෝ අමතර දේවල් ටිකක් තියෙන්න ඕනෑ. හැම අවුද්දකම අළුතින් හදන වාහන වලට අමතර පහසුකම් එකතු වෙනවා. ඒ නිසා, වාහනය වසර කිහිපයක් පරණ වෙන කොට ඇමරිකානුවෙක් බලන්නේ අළුත් වාහනයක් ගන්නයි. ඇමරිකාවේ පරණ වාහනයකට ලොකු ඉල්ලුමක් නැහැ. ඒ නිසා ලොකු වටිනාකමකුත් නැහැ.

වාහනයක් මිල දී ගන්නා ඇමරිකානුවෙකුට වාහනය කාලයක් පාවිච්චි කරලා වැඩි මිලකට විකුණන්න බැහැ. වාහනය පාවිච්චි නොකරම තියා ගත්තත් කාලයක් යද්දී මිල අඩු වෙනවා මිසක් වැඩි වෙන්නේ නැහැ. ඒ නිසා ඇමරිකානුවෙක් හැම විටම වාගේ වාහනයක් ගන්නේ පාවිච්චි කරන්නයි. වාහනයේ මිල එන්න එන්නම අඩු වුනත් ඒ නිසා සිදුවන පාඩුවට වඩා වාහනය පාවිච්චි කිරීමේ වාසිය වැඩි නිසා එහි ප්රශ්නයක් නැහැ.

ඇමරිකාවේදී කල් බදු කියන වචනය පාවිච්චි වෙන්නේ ලංකාවේ වාහනයක් දිගුකාලීනව කුලියට ගැනීමේදී සිදු වන ක්රියාවලිය වන විටයි. මාස් පතා කල්බදු වාරිකය ගෙවාගෙන ගියත් වාහන අයිති වෙන්නේ නැහැ. ගිවිසුම අවසානයේදී වාහනය ආපසු දෙන්න ඕනෑ. මෙහිදී මාසික වාරිකය ලෙස ගෙවන මුදල අදාළ මාසය තුළ වාහනයේ වටිනාකම අඩුවෙන ප්රමාණය ලෙස දළ වශයෙන් සලකන්න පුළුවන්. අවුරුදු තුනකට කල්බදු ක්රමයට වාහනයක් ගන්න කෙනෙක්ට අදාළ කාලය ගෙවුනට පස්සේ වාහනේ ආපසු දෙන්න වෙනවා. ගනුදෙනුව එතැනින් ඉවරයි.

බොහෝ විට මේ ආකාරයේ කල්බදු පහසුකම් ලබා දෙන්නේ වාහන නිෂ්පාදකයින් විසින්. මෙහිදී අය කරන පොලී අනුපාතිකය වාහන ණයක් ලබා දීමේදී අය කරන පොලී අනුපාතිකයට වඩා වැඩියි. ණය ආපසු ලබා ගැනීමේ අවදානම වඩා ඉහළ මට්ටමක තිබීම එයට හේතුවයි.

| Car Manufacturer | Financing APR Q1 2020 | Lease APR (inferred interest rate) Q1 2020 |

| Honda | 2.90% | 8.04% |

| Toyota | 0.90% | 3.31% |

| Volkswagen | 1.90% | 3.87% |

| BMW | 2.99% | 7.23% |

| Nissan | 0.00% | 7.27% |

| Mazda | 0.90% | 3.10% |

| Acura | 4.39% | 7.36% |

| Audi | 3.49% | 6.23% |

| Infiniti | 3.99% | 5.91% |

| Subaru | 2.99% | 3.65% |

| Lexus | 1.90% | 5.31% |

| Mini | 3.49% | 7.03% |

| Mercedes | 3.49% | 9.79% |

| Ford | 3.90% | 3.66% |

| Volvo | 2.99% | 4.84% |

| Jaguar | 3.99% | 7.05% |

| Average | 2.76% | 5.85% |

Source: https://wallethub.com/edu/cl/auto-financing-report/10131/වාහන ණයක් ගන්න කෙනෙකුට ගෙවන්න වෙන්නේ අඩු පොලී අනුපාතිකයක් වුවත් (ඇමරිකාවේ ව්යවහාරය අනුව) කල් බදු ක්රමයට වාහනයක් ගන්න කෙනෙක් මාසයකට ගෙවන වාරිකයට වඩා වැඩි වාරික මුදලක් ගෙවන්න වෙනවා. එය අවාසියක්. එහෙත්, ණය ගෙවා අවසන් වූ පසු වාහනය තමන්ට අයිති වෙනවා. ලංකාවේ කල්බදු ක්රමයේදී වගේ. නමුත්, ඒ වෙද්දී වාහනයේ වටිනාකම ගොඩක් වෙලාවට මුල් වටිනාකමෙන් තුනෙන් එකක් පමණ දක්වා අඩු වෙලා තියෙන්න පුළුවන්.

ක්රම දෙකෙන් කොයි ක්රමයට ගියත් ලොකු වාසියක් හෝ අවාසියක් නැහැ. හැමදාම අළුත් වාහන පාවිච්චි කරන්න කැමති කෙනෙකුට කල්බදු ක්රමය ගැලපෙනවා. ගන්න වාහනේ දිගටම පාවිච්චි කරන්න කැමති කෙනෙකුට දෙවන ක්රමය ගැලපෙනවා. කොයි විදිහට වාහනයක් ගත්තත් වාරික නිසි පරිදි නොගෙවුවොත් ලංකාවේදී වගේම වාහනය අහිමි වෙනවා. හැබැයි ලංකාවේදී වගේ බලහත්කාරයෙන් වාහනය ගෙනියන්න බැහැ. කල්බදු පහසුකම් හෝ වාහන ණය ලබා දුන් ආයතනයට වාහනය නැවත ලබා ගන්න වෙන්නේ "සාමය කඩ නොකරමින්".

වාහනය ගෙදර ගරාජ් එකේ හෝ වැටකින් තාප්පයකින් වට වූ වත්තේ කොටසක තිබේනම් ගෙනියන්න බැහැ. පාරේ හෝ නිවස ඉදිරිපිට නවත්වා තිබෙන වෙලාවක ගෙනියන්න පුළුවන්. එහෙත්, වාහනය ගෙනියන්න කලින් ඒ බව දැකලා ගෙනියන එකට විරුද්ධත්වය පළ කළොත් වාහනය ගෙනියන්න බැහැ. ගෙනියන්න වෙන්නේ හොරෙන්. එහෙම නැත්නම් උසාවි නියෝගයක් ලබා ගෙන. ලංකාවට සාපේක්ෂව වාහනයක් උස්සන එක නීතිය අනුව වගේම ප්රායෝගිකවත් අමාරු වැඩක්.

මෙයින් කියන්නේ ඇමරිකාවේ වාහන උස්සන අවස්ථා වලදී සාමය කඩවීම් සිදු නොවන බව නොවෙයි. එහෙත්, එසේ සිදුවන අවස්ථා වලදී නඩු පවරා වන්දි ලබා ගන්න පුළුවන්.

හැබැයි ක්රෙඩිට් ස්කෝර් එක පරීක්ෂා කරලා ක්රෙඩිට් හොඳ අයට පමණක් ණය දෙනවානම් මෙය කල්බදු පහසුකම් හෝ වාහන ණය ලබා දෙන ආයතනයකට ලොකු ප්රශ්නයක් නෙමෙයි. මෙහිදී අදාළ ණය හෝ පහසුකම දෙන්නේ මාසිකව වාරික මුදල් එකතු කර ගන්න මිසක් වාහනය නැවත ආපසු ගන්න බලාගෙන නෙමෙයි. එසේ කරන්න වෙන්නේ කලාතුරකින්.

කල්බදු පහසුකම් පුද්ගලයෙක්ගේ පැත්තෙන් ගත්තොත් ගෙවපු මුදලට හරියන්න වාහනය පාවිච්චි කරලා තියෙනවා. දිගටම ගෙවන්න බැරිනම් වාහනේ දීලා නිදහස් වෙන්නයි තියෙන්නේ. වාහන ණයක් ලබා ගත් පුද්ගලයෙක්ගේ පැත්තෙන් ගත්තොත් යම් මුදලක් වැඩියෙන් ගෙවලා තියෙනවා. බොහෝ විට ගෙවන්න තිබෙන මුදල වාහනයේ වටිනාකමට වඩා අඩුයි. ඔය වගේ වෙලාවක වාහනය විකුණලා ඉතිරි ණය මුදල ගෙවල දාන එක වාසියි.

මේ කියපු කතා බොහොමයක් අදාළ වෙන්නේ හොඳ ක්රෙඩිට් ස්කෝර් එකක් ඇති අයට ණය ලබා දෙන්නේනම් පමණයි. බොහෝ විට අපහසුවක් නැතිව වාහන ණයක් හෝ කල්බදු පහසුකමක් ලබා ගත හැක්කේ හොඳ ක්රෙඩිට් ස්කෝර් එකක් ඇති අයට පමණයි. ක්රෙඩිට් ස්කෝර් එක 300 හා 850 අතර අගයක්. ඉහත වගු වල තිබෙන පොලී අනුපාතික අදාළ වෙන්නේ 720 ඉක්මවන ක්රෙඩිට් ස්කෝර් එකක් තිබෙන අයටයි. ක්රෙඩිට් ස්කෝර් එක ඊට වඩා අඩු වෙද්දී එක පැත්තකින් ණයක් අනුමත කර ගැනීම එන්න එන්නම අමාරු වෙනවා. අනෙක් පැත්තෙන් කොහොම හරි ණයක් අනුමත කර ගත්තත් ගෙවන්න වෙන පොලී අනුපාතිකය එන්න එන්නම වැඩි වෙනවා.

| Credit score category | Average loan APR for new car | Average loan APR for used car |

| Super Prime (781 to 850) | 3.82% | 4.43% |

| Prime (661 to 780) | 4.75% | 6.15% |

| Non-prime (601 to 660) | 7.55% | 10.85% |

| Subprime (501 to 600) | 11.51% | 16.88% |

| Deep Subprime (300 to 500) | 14.25% | 19.81% |

ක්රෙඩිට් ස්කෝර් එක හොඳ කෙනෙකුට වාහන ණයක් දුන්නහම ණය වාරික කලට වෙලාවට නොලැබෙන්න තිබෙන ඉඩකඩ අඩු වුනත්, නරක ක්රෙඩිට් ස්කෝර් එකක් තිබෙන අය හා අදාළව ඒ අවදානම වැඩියි. ඒ නිසා, ඇමරිකාවේ වුවත් සැලකිය යුතු වාහන ප්රමාණයක් සීස් කරන්න වෙනවා. මේ වැඩේ කරන සමාගම් අඩු වශයෙන් එකොළොස්දාහක් පමණ තිබෙනවා. එය තරඟකාරී කර්මාන්තයක්. ඒ අයට කරන්න වෙන්නේ එක විදිහක රහස් පරීක්ෂක රැකියාවක්. වාහනේ ගෙදරින් එළියට අරගෙන කොහේ හෝ නවත්වා රියදුරු ඉවත්ව ගිහින් සිටින වෙලාවක් බලලා වාහනේ උස්සන්න වෙනවා. මේ වැඩේ අමාරු වැඩක් නිසා, නිසි කලට වාරික නොගෙවූ අය සතුව තබා ගෙන සිටින වාහන වලින් සෑහෙන ප්රමාණයක් ලේසියෙන් උස්සන්න ලැබෙන්නේ නැහැ.

තාක්ෂනිකව වැරදි වෙන්න පුළුවන් වුනත් ප්රායෝගිකව ලංකාවේ වාහන හදන සමාගම් නැහැ. ඒ නිසා, වාහන මිල දී ගන්න කල්බදු පහසුකම් දෙන්න වෙන්නේ වෙනත් තෙවන පාර්ශ්වයකටයි. මෙහිදී එසේ ණය දෙන සමාගමට ලබා දෙන ණය මුදලේ අවදානමට සරිලන ඉහළ පොලියක් අය කරන්න වෙනවා. ණය ගන්න පුද්ගලයාට වාහනයේ මිලට සාපේක්ෂව දැවැන්ත පොලී මුදලක්ද ගෙවන්න වෙනවා.

එවැනි පොලියක් ගෙවන්න එකඟ වී ණය ගත්තත් ඒ ණය රුපියල් ණය. මිල දී ගන්නේ අළුත් වාහනයක් හෝ අළුතින් රටට ආනයනය කරන පරණ වාහනයක්නම් වාහනය මිල දී ගැනීම සඳහා ගෙවන්න වෙන්නේ ඩොලර් නිසා සෘජුව හෝ වක්රව රුපියල් ගෙවා ඩොලර් මිල දී ගන්න වෙනවා. ඒ ඩොලර් කවුරු හෝ විසින් උපයා රට ඇතුළට ඇවිත් තියෙන්න ඕනෑ. නැත්නම් වාහනේ ගන්න වෙන්නේ නැහැ. එහෙත්, ලංකාවට ගෙන්වන වාහන සියල්ල එසේ ගෙන්වන්නේ කවුරු හෝ උපයන ඩොලර් යොදවමින් නෙමෙයි.

නිදහසින් පසු මුල් කාලයේදී ලංකාවේ ආණ්ඩු උත්සාහ කළේ අඩු ආදායම්ලාභීන් සුබසාධනය කරමින් සමාජ සාධාරණත්වය ඇති කරන්නයි. අඩු ආදායම්ලාභීන් සුබසාධනය කිරීමේ වැරැද්දක් නැහැ. නමුත්, එහි වියදම රටේ කවුරු හෝ විසින් දරන්න වෙනවා. සුබසාධන වියදම් පියවා ගන්න රටේ ආදායම් උපදවන අයගේ ආදායමෙන් බදු අය කරන්න වෙනවා.

බදු ඕනෑවට වඩා ඉහළ දැමූ විට පෞද්ගලික අංශය සතු ආයෝජන කිරීමේ හැකියාව පහළ යනවා. ආයෝජන කියන එකට අධ්යාපනය, සෞඛ්යය වගේ මානව ප්රාග්ධනය වෙනුවෙන් කරන ආයෝජනත් අයිතියි. ආයෝජන අඩු වන විට ආදායම් අඩු වෙනවා. බදු අය කර ගත හැකි පිරිස්ද අඩු වෙනවා. සුබසාධනය අවශ්ය පිරිස් තවත් වැඩි වෙනවා. ඒ නිසා, රජයට සුබසාධන පහසුකම් පවත්වා ගැනීමට වගේම ආයෝජනය වෙනුවෙනුත් අවධානය යොමු කරන්න වෙනවා.

ඔය දෙකම කරන්න මුදල් නැති වූ විට රජයට ණය ගන්න වෙනවා. ඕනෑවට වඩා දේශීය ණය ගත් විට එක පැත්තකින් සල්ලි තියෙන අය ආයෝජනය කරන්න ඉන්න මුදල් පෞද්ගලික අංශයේ සිට රාජ්ය අංශය වෙත විතැන් වී පෞද්ගලික ආයෝජන පහළ බහිනවා. අනිත් පැත්තෙන් පොලී අනුපාතික ඉහළ ගිහින් පෞද්ගලික අංශයේ ඉන්න ණය අරගෙන ආයෝජන කරන අය අධෛර්යමත් වෙනවා. ඒ හේතුව නිසාත් පෞද්ගලික ආයෝජන පහළ බහිනවා. පෞද්ගලික අංශයේ ආදායම් අඩු වෙනවා. රජයට සෘජු බදු අය කරන්න තිබෙන හැකියාව පහළ යනවා. ඒ වෙනුවට වක්ර බදු වැඩි වැඩියෙන් අය කරන්න වෙනවා. එහි බර වැටෙන්නේ මුලින් ඉලක්ක කළ සුබසාධනය අවශ්ය පිරිසටම නිසා අවසාන වශයෙන් කරන සුබසාධනයෙන් ඒ මිනිස්සුන්ටත් වැඩක් නැහැ. එක සාක්කුවකින් ගන්න සල්ලි අනික් සාක්කුවෙන් ඒ මිනිස්සුන්ටම දෙනවා. ඒ දෙන්නෙත් ගත්ත ගානට වඩා ටිකක් අඩුවෙන්.

දේශීය ණය වැඩි වැඩියෙන් ගනිද්දී එක පැත්තකින් ආයෝජන අඩු වෙනවා. අනෙක් පැත්තෙන් රටේ ආදායම් අඩු වෙලා සුබසාධනය අවශ්ය මිනිස්සු ප්රමාණය වැඩි වෙනවා. ඒ නිසා ගන්න ණය වලින් කොයි තරම් ආයෝජන කළත්, සුබසාධනය කළත් රට එතැනමයි. මෙයට විසඳුමක් ලෙස ලංකාවේ ආණ්ඩු පෙලැඹී තියෙන්නේ විදේශ ණය ලබා ගන්නයි.

විදේශ ණය ලබාගත් විට රජයට අරමුදල් වගේම විදේශ විණිමයත් ලැබෙනවා. ඒ විදේශ විණිමය වැය කරලා රටේ අපනයන ආදායම ඇතුළු ස්වභාවික විදේශ විණිමය ප්රවාහ පමණක් වැය කරලා ආනයනය කරනවාට වඩා වැඩියෙන් භාණ්ඩ ආනයනය කරන්න පුළුවන්. ඒ නිසා, රට බඩු වලට තිබෙන ඉල්ලුම ඉහළ යනවා. ණයට ගන්න ඩොලර් වලින් අවශ්ය බඩු පහසුවෙන් ආනයනය කරන්න පුළුවන් නිසා දේශීය කර්මාන්ත අධෛර්යමත් වෙනවා. වාහන වගේ දේවල් ආනයනය කරන්න වැඩි ඉල්ලුමක් හැදෙනවා. වාහන ආනයන ඉහළ යද්දී රජය ආනයන බදු ඉහළ දමනවා. ඒ නිසා, පාරිභෝගිකයින්ට වාහන රටේ නොහදා ආනයනය කිරීමෙන් වාසියක් වෙනවා වෙනුවට තවත් අමතර වියදමක් දරන්න වෙනවා.

විදේශ ණය ගත්තා වගේම ගෙවන්නත් වෙනවා. එවිට විදේශ විණිමය ප්රශ්නයක් එනවා. ඩොලර් එක ඉහළ යනවා. ණය ගෙවන්න තව ණය ගන්න වෙනවා. චක්රයක් වගේ ඔය වැඩේ වෙද්දී ඩොලරයේ මිල හැමදාම ඉහළ යනවා.

ඩොලරයේ මිල හැමදාම ඉහළ යන නිසා ආනයනික මිල ලොකුවට වෙනස් නොවුනත් ලංකාවේ අලුත් වාහනයක මිල රුපියල් වලින් එන්න එන්නම ඉහළ යනවා. අළුත් වාහන වල මිල ඉහළ යන වේගය අනුව කලින් ආනයනය කළ පරණ වාහන වලට තිබෙන ඉල්ලුම ඉහළ ගිහින් පරණ වාහන වල මිලත් ඉහළ යනවා. බොහෝ විට වාහනය පරණ වෙද්දී හෝ ක්ෂය වීම නිසා එහි මූර්ත වටිනාකම පහළ යනවාට වඩා වේගයෙන් ඩොලරයක මිල ඉහළ නිසා වාහනයක් මිල දී ගෙන කාලයක් තියා ගත්තට පස්සේ වැඩි මිලකට හෝ ගත් මිලටම විකුණන්න වුනත් පුළුවන්.

තිර සාර නැති, ණයෙන් දුවන ලංකාවේ සුබසාධිත ආර්ථිකය නිසා ලංකාවේ ඇති වී තිබෙන මේ තත්ත්වය ඇමරිකාව වැනි රටක දැකිය නොහැකි සුවිශේෂී තත්ත්වයක්. මේ තත්ත්වය නිසා තමන්ට ඇත්තටම වාහනයක් අවශ්ය නැතත් ආයෝජනයක් සේ සිතා වාහනයක් වෙනුවෙන් මුදල් වැය කරන එකේ පාඩුවක් නැහැ. වාහනයක් කියන එක පරිභෝජන භාණ්ඩයක් නොවී තමන්ගේ වත්කම් ගබඩා කරන තැනක් බවට පත් වෙද්දී එය තත්ත්ව සංකේතයක් බවටත් පත් වෙනවා. වැඩි පොලී ණයක් හෝ අරගෙන වාහනයක් ගන්න ලංකාවේ ගොඩක් අය පෙළඹෙනවා. කල්බදු සමාගම් වලට ඉල්ලුමක් හැදෙනවා.

වාහනයක් ගන්න කල්බදු සමාගමකින් මූල්ය පහසුකම් ලබා ගන්න ගොඩක් අයට අපහසුවක් නැතිව කල්බදු වාරික ගෙවන්න තරම් ආදායමක් නැහැ. ඔය වාරිකය ගෙවන්නේ බොහොම අමාරුවෙන්. කල්බදු සමාගමත් ඒ බව දන්නවා. නමුත්, ඇමරිකාවේදී වගේ වාහනයේ වටිනාකම වේගයෙන් අඩු නොවන බවත් දන්නවා. ඒ නිසා, ලංකාවේ කල්බදු සමාගමක් මූල්ය පහසුකම් ලබා දෙන්නේම වාරික මුදල් කලට වෙලාවට නොලැබුණොත් වාහනේ උස්සන්න බලාගෙන. ඒක ඇමරිකාවේදී වගේ දිගින් දිගටම මුදල් ගෙවන්න අවස්ථා ලබා දීලා කරන්න කිසිම දෙයක් නැති වුනාට පස්සේ අවසාන අදියරකදී කරන දෙයක් නෙමෙයි.

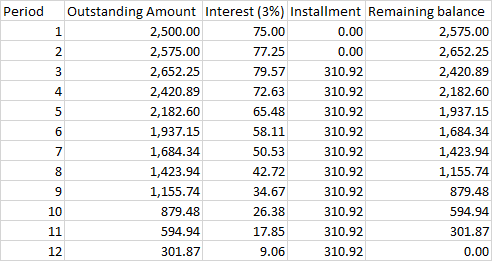

අනික් පැත්තෙන් කල්බදු වාරික ගණන් හදන ක්රමය නිසාත්, ඉතා අධික පොලී අනුපාතිකය නිසාත් ලංකාවේ කල්බදු පහසුකමක් ලබා ගන්නා පාරිභෝගිකයෙක් විසින් මුල් කාලයේදී තනිකරම වගේ ගෙවන්නේ පොලිය. ණය මුදල එහෙම්මම වගේ තිබෙනවා. ඒ නිසා, අවුරුද්දක් දෙකක් වාරික මුදල් ගෙවුවට පස්සේ වාහනේ ඉස්සුවොත් අර ගෙවපු සල්ලි ඔක්කොම වතුරේ. බොහෝ විට ඒ කාලය ඇතුළත ගෙවපු වාරික වලට හරියන්න ආදායමක් උපයලා නැහැ. වාහනය ගත්ත එකේ සැබෑ ලාබය එන්නේ කල්බදු වාරික ගෙවා අවසන් කළාට පස්සේ. ඒ නිසා, එතෙක් වාහනේ කොහොම හරි තියා ගන්න ඕනෑ. උස්සන්න දීලා බැහැ.

කල්බදු ක්රමයට වාහන ගන්න ලංකාවේ ගොඩක් අයට කලට වෙලාවට වාරික ගෙවන්න බැරි වෙනවා. මම මේ කතා කරන්නේ කෝවිඩ් වගේ විශේෂ අවස්ථා ගැන නෙමෙයි. ඒ ගැන කතා කරන්න ගියොත් ලිපිය තවත් දිග් ගැසෙනවා. සාමාන්ය කාලයක වුනත් තත්ත්වය ඔය වගෙයි.

හැබැයි ඇමරිකාවේ පාරිභෝගිකයෙක්ට වගේ වාරික නොගෙවුවා කියලා වාහනේ කල්බදු සමාගමට ආපහු දෙන්නත් බැහැ. එක පැත්තකින් කාලයක් තිස්සේ මුදල් යෙදවූ මුළු ආයෝජනයම වතුරේ. අනික් පැත්තෙන් වාහනේ කියන්නේ තමන්ගේ තත්ත්ව සංකේතය. වාහනේ නැතුව සමාජයට මුහුණ දෙන්න බැහැ.

ඇමරිකාවේ වාහන ණයක් ලබා දීමෙන් පසුව නිසි පරිදි වාරික මුදල් ලැබෙන්නේ නැත්නම් අදාළ සමාගම වාහනය උස්සන්න හදිස්සි වෙනවා වෙනුවට කරන්නේ පුළුවන් තරම් සහන දීලා ලැබෙන්න තිබෙන මුදලෙන් යම් ප්රමාණයක් හෝ ලබා ගන්නයි. මොකද ඒ වෙද්දී වාහනයේ වටිනාකම ගොඩක් අඩු වෙලා. ඒ වගේම නීතිය අනුව වාහනේ උස්සන එක අසීරු වැඩක්. නමුත්, ලංකාවේ වාහනයක වටිනාකම ඒ විදිහට අඩු නොවන නිසා අමරුවෙන් හරි වාහනේ ඉස්සුවොත් කල්බදු සමාගම ගොඩ. ලංකාවේ සීසර්ලා බිහි වන්නේ ඔය පසුබිමේ. ඒ අය බොහෝ විට මැරවරයින් හෝ මැරවර කණ්ඩායම්.

මහ බැංකුව විසින් මූල්ය සමාගම් නියාමනය කරද්දී නියාමනයේ පීඩනය පොලී අනුපාතික වලටත් බලපානවා. නියාමනයට යටත් නැති "හොර" මූල්ය සමාගමකට ඒ පීඩනය නැහැ. ඒ නිසා, නියාමනයට ලක්ව සිටින සමාගම් සමඟ පහසුවෙන් තරඟ කරමින් වැඩි අවදානමක් තිබෙන පාරිභෝගිකයින්ට කල්බදු පහසුකම් ලබා දෙන්න ඔවුන්ට පුළුවන්. බොහෝ දෙනෙක් මේ වගේ "හොර" සමාගම් වලට ආකර්ශනය වෙනවා. මේ වගේ සමාගමක් ණය ලබා දෙන්නේම බලය පාවිච්චි කරලා ණය නැවත අය කර ගන්න බලාගෙනයි. ඒ අයට සීසර්ලා ලෙස මැරවර කණ්ඩායම් නැතුවම බැහැ.

ඔය සීසර්ලා වාහන උස්සන්න යාමේදී "සාමය කඩවීම්" ඕනෑ තරම් සිදු වෙන්න පුළුවන්. ඒ සාමය කඩවීම් බරපතල ප්රතිඵල ලබා දෙන්නත් පුළුවන්. ඔය වගේ වෙලාවක මිනිහෙක් මැරුණොත් ඒ මරණයට ලංකාවේ කාලයක් තිස්සේ පවතින ණය මත දුවන සුබසාධිත ආර්ථික ආකෘතියත් වග කිව යුතුයි.