මැතකදී නිකුත් වූ වෝහාරික විගණන වාර්තා වල පසු ගිය කාලය පුරා පැවති බැඳුම්කර වෙන්දේසි වලදී රජයට සිදු වී තිබෙන පාඩු ගණන් බැලීමක් කර තිබෙනවා. එම ගණන් බැලීම් පිළිබඳව විවිධ පාර්ශ්ව වලට විවිධ විවේචන තිබුණත් මේ විවේචන බොහොමයක් අදාළ වාර්තා වල අන්තර්ගතයට සම්බන්ධ නැහැ.

වඩා වැදගත් වන්නේ විගණනය කළ සමාගමට ඒ සඳහා සුදුසුකම් තිබේද, එම සමාගම විසින් එක් පාර්ශ්වයකට වාසිදායක ලෙස වාර්තාව පිළියෙළ කර තිබේද වැනි කරුණු නෙමෙයි. එවැනි හේතු හෝ වෙනත් හේතු නිසා වාර්තාවේ අන්තර්ගතය පිළිගත නොහැකිද කියන කරුණයි. ඒ සඳහා මුලින්ම වාර්තාවේ අන්තර්ගතය තේරුම් ගත යුතුයි.

වෝහාරික විගණනයේදී සිදු කර තිබෙන එකම දෙය රජයට සිදු වී තිබෙන පාඩු ගණන් බැලීම නොවුනත්, බොහෝ දෙනෙකුට වැදගත් වන්නේ මේ අලාභයයි. ඒ නිසා, අපේ අවධානය යොමු කරන්නේද මේ කරුණ වෙතයි.

මුළු කාලය තුළම සිදු වූ සමස්ත අලාභය ගැන කතා කරන්න පෙර, ප්රවේශයක් ලෙස, අපි 2015 පෙබරවාරි 27 දින සිදු වූ බැඳුම්කර වෙන්දේසියේදී සිදු වූ අලාභය ගණනය කර තිබෙන ආකාරය වෙත යොමු වෙමු. සමස්ත බැඳුම්කර වංචා කතිකාවම ආරම්භ වුනේ එම වෙන්දේසියෙන් පසුව බව කවුරුත් දන්නා දෙයක් නිසාත්, අපේ පෙර ලිපි වල වැඩිපුර කතා කර තිබෙන්නේත් මේ වෙන්දේසිය පිළිබඳව නිසාත් කතාව නැවත අලුතෙන් පටන් ගන්න හොඳ තැනක්.

වෝහාරික විගණන වාර්තා අනුව, 2015 පෙබරවාරි 27 වෙන්දේසියේදී රජයට සිදුව ඇති අවම පාඩුව රුපියල් මිලියන 1,106.43 ක්ද, උපරිම පාඩුව රුපියල් මිලියන 1,114.63ක්ද වෙනවා. මීට පෙර විගණකාධිපති වාර්තාවේ හා කෝප් වාර්තාවේද මේ වෙන්දේසියේදී රජයට සිදු වූ පාඩු ගණන් බැලීමක් කර තිබුණු නිසා මේ ගණන් අපට සෘජුවම එම ඇස්තමේන්තු සමඟ සංසන්දනය කළ හැකියි.

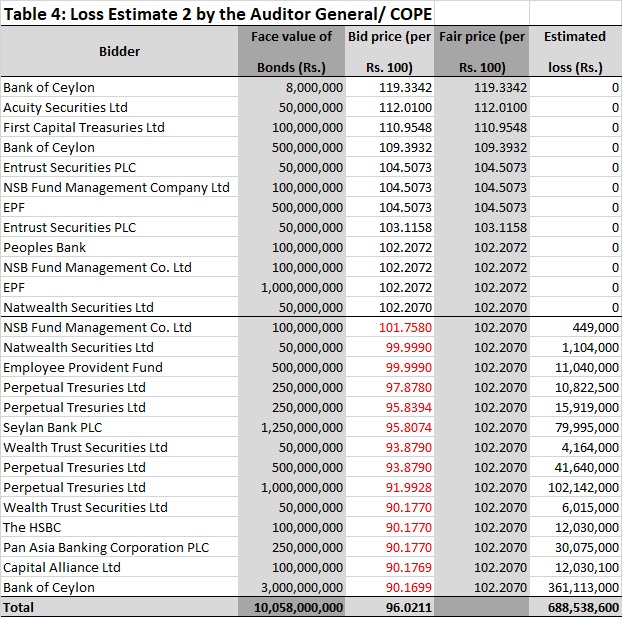

විගණකාධිපති වාර්තාව හා කෝප් වාර්තාව අනුව රජයට සිදුව ඇති අලාභය රුපියල් 889,358,050ක් (රුපියල් මිලියන 889.36ක්) හෝ රුපියල් 688,538,600ක් (රුපියල් මිලියන 688.54ක්) වෙනවා. මේ අනුව, වෝහාරික විගණන වාර්තාවේ ඇස්තමේන්තු කර ඇති පාඩුව කෝප් වාර්තාවේ ඇස්තමේන්තු දෙකටම වඩා වැඩියි. මේ ලිපියෙන් අප උත්සාහ කරන්නේ මේ වෙනස්කම් වලට හේතු පැහැදිලි කිරීමට පමණයි.

අප දන්නා පරිදි 2015 පෙබරවාරි 27 දින පැවති වෙන්දේසියේදී රුපියල් 119.32 සිට රුපියල් 90.17 දක්වා පරාසයක විසිරෙන මුදලකට මුහුණත වටිනාකම රුපියල් 10,058,000,000ක් (රුපියල් මිලියන 10,058ක්) වන බැඳුම්කර ප්රමාණයක් මහ බැංකුව විසින් අලෙවි කළා. සමස්තයක් ලෙස ගත් විට, රුපියල් 100ක මුහුණත වටිනාකමක බැඳුම්කර විකිනුණු සාමාන්ය මිල රුපියල් 96.02ක්. මුහුණත වටිනාකම වැනි තාක්ෂණික වචන නොතේරෙන අයට මගේ පෙර ලිපි කියවා මූලික කරුණු දැනගත හැකියි.

බැඳුම්කර වෙන්දේසියක අරමුණ රජයට අරමුදල් සපයා ගැනීමයි. පරිණත කාලය, කූපන් පොලී අනුපාතිකය වැනි කරුණු දැනුම් දීමෙන් පසුව බැඳුම්කරයක් වෙනුවෙන් රජයට වැය වන මුදල නිශ්චිත එකක් නිසා වෙන්දේසියේදී රජයේ පැත්තෙන් ඉලක්කය විය යුත්තේ වැඩිම මිලකට බැඳුම්කර අලෙවි කිරීමයි. රජයේ නියෝජිතයා ලෙස මහ බැංකුව විසින් එය කළ යුතුයි. රජයට පාඩුවක් වූ ලෙස සැලකිය හැක්කේ මේ බැඳුම්කර විකිණිය හැකිව තිබුණු මුදලට වඩා අඩුවෙන් විකුණා තිබේය යන පදනමිනුයි. විගණකාධිපති වරයා, කෝප් කමිටුව වගේම බීඩීඕ ඉන්දියා සමාගමත් එවැනි මතයක් දරන බව ඔවුන්ගේ වාර්තා අනුව පෙනෙනවා.

මේ වෙන්දේසියේදී බැඳුම්කරයක් කොයි තරම් ඉහළ මිලකට විකිණිය හැකිව තිබුණාද? විගණකාධිපති/ කෝප් කමිටු වාර්තා හා වෝහාරික විගණන වාර්තාව වෙනස් වන්නේ මේ කරුණේදී. විගණකාධිපති/ කෝප් කමිටු වාර්තාව පිළියෙළ කර තිබෙන්නේ රුපියල් 100ක මුහුණත වටිනාකමක් ඇති බැඳුම්කර රුපියල් 104.51 බැගින් හෝ එසේ නොහැකිනම් 102.20 බැගින් විකිණීමේ හැකියාවක් තිබුණේය යන පදනමිනුයි. වෝහාරික විගණන වාර්තාව මේ බැඳුම්කර මීටත් වඩා ඉහළ රුපියල් 106.90ක මිලකට විකිණිමේ හැකියාවක් තිබී ඇති බව උපකල්පනය කර තිබෙනවා. වාර්තා දෙකේම පාඩුව ගණනය කර තිබෙන්නේ විකිණිය හැකිව තිබුණු මිල සහ වෙන්දේසියේදී විකිණූ මිල අතර වෙනස ලෙසයි.

පහත පළමු වගුවේ තිබෙන්නේ එදින වෙන්දේසියේදී ලැබුණු ලන්සු අනුව බැඳුම්කර විකිණූ මිල ගණන්. බැඳුම්කරයක් මිල දී ගන්නා අයෙකුට ලැබෙන පොලිය (මෙය හැඳින්වෙන්නේ ඵලදා අනුපාතය ලෙසයි) තීරණය වන්නේ එය මිල දී ගත් මුදල මතයි. මේ හා අදාළ වැඩිමනත් තොරතුරු අවශ්යනම් මගේ පෙර ලිපි වල තිබෙනවා. මේ අනුව, එක් එක් ගනුදෙනුවට හා සමස්තයක් ලෙස සියලුම ගනුදෙනු වලට අදාළ ඵලදා අනුපාතිකද මේ වගුවේ තිබෙනවා.

කොහොම වුනත් මේ වෙන්දේසියේදී තැබුණු ලන්සු සියල්ලම පිළිගැනුණේ නැහැ. එසේ පිළිනොගෙන ප්රතික්ෂේප කෙරුණු ලන්සු පිළිබඳ තොරතුරු දෙවන වගුවේ පෙන්වා දී තිබෙනවා. එම ලන්සු වල මිල පරාසය රුපියල් 100ක මුහුණත් අගයක් සඳහා රුපියල් 88.43 සිට රුපියල් 62.62 දක්වා වන පරාසයක විහිදෙනවා.

වෙන්දේසියකදී පාඩුවක් සිදු විය හැක්කේ කොහොමද? වෙන්දේසියකදී පාඩුවක් සිදු විය හැක්කේ වැඩි මිලකට ලන්සු තබන ගැනුම්කරුවන් සිටියදී අඩු මිල ලන්සු පිළිගත්තොත් පමණයි. මේ වෙන්දේසියේදී එවැන්නක් සිදු වී නැහැ. මහ බැංකුව විසින් පිලිගෙන තිබෙන්නේ රුපියල් 90.16 ඉක්මවන ලන්සු පමණයි. ඊට වඩා අඩු මිල ලන්සු සියල්ලම ප්රතික්ෂේප කර තිබෙනවා. එහෙමනම්, මීට වඩා වැඩි මිලකට මේ බැඳුම්කර විකිණීමේ හැකියාවක් තිබුණු බව විගණකාධිපතිවරයා, කෝප් කමිටුව හා බීඩීඕ ඉන්දියා සමාගම විසින් හිතන්නේ කොහොමද?

මීට වඩා වැඩි මිල ලන්සු කිසිවක් වෙන්දේසියට ඉදිරිපත් වී නැති බව ඇත්ත. එහෙත්, කවර හෝ හේතුවක් නිසා එදින වැඩි මිලකට මේ බැඳුම්කර මිල දී ගන්න ඉඩ තිබුණු නමුත් වෙන්දේසියට ලන්සු නොතැබූ ගැනුම්කරුවන් සිටියානම්?

අවශේෂ කරුණු දැනට වැඩිපුර සාකච්ඡා නොකර සිටිමු. යම් හෙයකින් බැඳුම්කර වැඩි මිලකට මිල දී ගන්න කැමති, එහෙත් වෙන්දේසියට නොපැමිණි ගැනුම්කරුවන් සිටියානම් මහ බැංකුවට වෙන්දේසිය හරහා විකිණිය හැකි මිලට වඩා වැඩි මිලකට ඒ ගැණුම්කරුවන්ට සෘජුවම බැඳුම්කර අලෙවි කිරීමේ හැකියාවක් තිබෙනවා. ඒ බව පැහැදිලිව පෙනෙන්න තිබේනම් මහ බැංකුව විසින් කළ යුත්තේ වෙන්දේසියේදී වැඩි මිල ලන්සු පමණක් පිළිගෙන, ඉතිරි බැඳුම්කර ප්රමාණය සෘජුවම අලෙවි කිරීමයි.

විගණකාධිපති/ කෝප් කමිටු/ බීඩීඕ ඉන්දියා වාර්තා වල රජයට සිදු වූ පාඩු ගණනය කිරීමේ පදනම වී තිබෙන්නේ එදින එවැනි ඉල්ලුමක් රටේ තිබුණු බවයි. ඔවුන් හරියටම එකඟ නොවන්නේ එසේ වැඩි මිලකට විකිණීමේ හැකියාවක් තිබුණානම් ඒ මිල කුමක්ද කියන කාරණයටයි.

විගණකාධිපති/ කෝප් කමිටු වාර්තා වල පදනම් දෙකක් මත අලාභ ගණනය කර තිබෙනවා. මේ ගණනය කිරීම් හා අදාළ තොරතුරු පහත තෙවන හා සිවුවන වගු වල පෙන්වා තිබෙනවා.

පළමු ඇස්තමේන්තුව

සෘජු ක්රමයට රුපියල් 104.51 බැගින් බැඳුම්කර විකිණීමේ හැකියාවක් තිබුණු බව උපකල්පනය කරනවා. ඒ අනුව, ඊට වඩා වැඩි මිල ලන්සු හා ඒ මිලට ඇති ලන්සු පමණක් මහ බැංකුව විසින් පිළිගත යුතුව තිබුණා. මේ අනුව වෙන්දේසියේදී විකිණිය යුතුව තිබුණේ රුපියල් මිලියන 1,308ක මුහුණත වටිනාකමැති බැඳුම්කර පමණයි. ඉතිරි රුපියල් මිලියන 8,750ක මුහුණත වටිනාකමැති බැඳුම්කර ප්රමාණය රුපියල් 104.51 බැගින් සෘජු ක්රමයට විකිණිය යුතුව තිබුණා. එසේ නොකර අඩු මිලට විකිණීම නිසා රජයට සිදු වූ පාඩුව රුපියල් මිලියන 889.36ක්.

දෙවන ඇස්තමේන්තුව

සෘජු ක්රමයට රුපියල් 102.21 බැගින් බැඳුම්කර විකිණීමේ හැකියාවක් තිබුණු බව උපකල්පනය කරනවා. ඒ අනුව, ඊට වඩා වැඩි මිල ලන්සු හා ඒ මිලට ඇති ලන්සු පමණක් මහ බැංකුව විසින් පිළිගත යුතුව තිබුණා. මේ අනුව වෙන්දේසියේදී විකිණිය යුතුව තිබුණේ රුපියල් මිලියන 2,608 ක මුහුණත වටිනාකමැති බැඳුම්කර පමණයි. ඉතිරි රුපියල් මිලියන 7,450ක මුහුණත වටිනාකමැති බැඳුම්කර ප්රමාණය රුපියල් 102.21 බැගින් සෘජු ක්රමයට විකිණිය යුතුව තිබුණා. එසේ නොකර අඩු මිලට විකිණීම නිසා රජයට සිදු වූ පාඩුව රුපියල් මිලියන 688.54ක්.

බීඩීඕ ඉන්දියා සමාගම විසින්ද පදනම් දෙකක් මත අලාභ ගණනය කර තිබෙනවා. මේ ගණනය කිරීම් හා අදාළ තොරතුරු පහත පස්වන හා හයවන වගු වල පෙන්වා තිබෙනවා.

උපරිම අලාභය

සෘජු ක්රමයට රුපියල් 106.90 බැගින් බැඳුම්කර විකිණීමේ හැකියාවක් තිබුණු බව උපකල්පනය කරනවා. ඒ අනුව, ඊට වඩා වැඩි මිල ලන්සු පමණක් මහ බැංකුව විසින් පිළිගත යුතුව තිබුණා. මේ අනුව වෙන්දේසියේදී විකිණිය යුතුව තිබුණේ රුපියල් මිලියන 658 ක මුහුණත වටිනාකමැති බැඳුම්කර පමණයි. ඉතිරි රුපියල් මිලියන 9,400ක මුහුණත වටිනාකමැති බැඳුම්කර ප්රමාණය රුපියල් 106.90 බැගින් සෘජු ක්රමයට විකිණිය යුතුව තිබුණා.එසේ නොකර අඩු මිලට විකිණීම නිසා රජයට සිදු වූ පාඩුව රුපියල් මිලියන 1,114.63ක්.

අවම අලාභය

සෘජු ක්රමයට රුපියල් 106.90 බැගින් බැඳුම්කර විකිණීමේ හැකියාවක් තිබුණු බව උපකල්පනය කරනවා. ඒ අනුව, ඊට වඩා වැඩි මිල ලන්සු මහ බැංකුව විසින් පිළිගත යුතුව තිබුණා. එසේ විකිණිය හැක්කේ රුපියල් මිලියන 658 ක මුහුණත වටිනාකමැති බැඳුම්කර පමණයි. එසේ රුපියල් 106.90 බැගින් බැඳුම්කර සෘජුව විකිණීමේ හැකියාවක් තිබුණත්, රුපියල් බිලියනයක බැඳුම්කර වෙන්දේසි කරන බව මුලින් දැනුම් දී තිබුණු නිසා එම ප්රමාණය දක්වා වන අඩුව, එනම් තවත් රුපියල් මිලියන 342 ක මුහුණත වටිනාකමැති බැඳුම්කර වෙන්දේසියේ ලන්සු මත පදනම්ව අඩු මිලකට විකිණීමේ ප්රශ්නයක් නැහැ. එහෙත්, ඉතිරි රුපියල් මිලියන 9,058ක මුහුණත වටිනාකමැති බැඳුම්කර ප්රමාණය රුපියල් 106.90 බැගින් සෘජු ක්රමයට විකිණිය යුතුව තිබුණා.එසේ නොකර අඩු මිලට විකිණීම නිසා රජයට සිදු වූ පාඩුව රුපියල් මිලියන 1,106.43ක්.

මේ අනුව, මේ වාර්තා තුනේම අලාභ ගණනය කර තිබෙන්නේ වැඩි මිලකට සෘජු ක්රමයට බැඳුම්කර විකිණීමේ විකල්පයක් මහ බැංකුව සතුව තිබුණේය යන උපකල්පනය මත බව ඔබට පෙනෙනු ඇති. එවැනි හැකියාවක් තිබුණේද, එසේනම් ඒ වැඩි මිල කුමක්ද යන කරුණ මේ ලිපියෙන් සාකච්ඡා කරන්නේ නැහැ. අප විසින් මෙහි කර තිබෙන්නේ අදාළ වාර්තා වල රජයට සිදු වූ පාඩුව ගණනය කර තිබෙන පදනම පැහැදිලි කිරීමක් පමණයි.

මේ පිළිබඳ උනන්දුවක් දක්වන අයෙකුට මෙම වගු පිළියෙළ කිරීම සඳහා උපයෝගී කරගත් එක්සෙල් වර්ක්ශීට්ස් පහත සබැඳියෙන් බාගත කර ගත හැකියි.

Simulation of loss calculations